Serian unas 5 millones las hectáreas afectadas por las lluvias en la provincia de Buenos Aires

Desde CARBAP advierten complicaciones futuras en la siembra de soja y maíz ya que las lluvias agravaron el estado de los caminos rurales.

Paulina Lescano, Gustavo López y Enrique Erize analizaron el panorama comercial y arrojaron algunas claves que los productores deberían tener en cuenta a la hora de tomar decisiones productivas.

Actualidad16/05/2023 Camponoticias

Camponoticias

Lescano: “Los productores arrancan mal… ¿Hay un as bajo la manga?”

Con esa pregunta inició su exposición la consultora Paulina Lescano, quien afirmó que “más allá del financiamiento y los insumos, necesitamos de las lluvias”, ya que sin ellas los productores no pueden arrancar la campaña. Y aunque los precios continúan en los niveles más altos de los últimos cinco años, esto no es motivo de festejo si se tiene en cuenta el clima de “incertidumbre política, económica y productiva”.

Y frente a un contexto local incierto y desafiante, con intervenciones que convierten a los precios externos en una mera referencia, el panorama internacional hace lo suyo: la inflación mundial y la posibilidad de una recesión se suman a las buenas performances productivas de Brasil y Estados Unidos.

Sobre el trigo a nivel internacional, Lescano indicó que, a partir de las últimas estimaciones del USDA para la Campaña 2023/2024, un récord de producción llevaría a cubrir un récord de consumo. “Los principales países exportadores de trigo siguen teniendo expectativas de aumentar sus ventas en el exterior en la próxima campaña. Hay trigo en el mundo, eso puede hacer que los precios tengan un techo”, afirmó. Por otro lado, Brasil se posiciona para ser autosuficiente en su consumo de trigo.

Respecto al trigo local, la analista consideró que los valores FOB de ese cereal “son más bien testimoniales” ya que el país no realiza exportaciones de ese commodity. Aún así, “si nos dejaran, sería un valor lejísimo del que tiene mercado internacional. Estamos muy lejos de poder competir en el resto del mundo”, remarcó.

En cuanto al maíz, los precios del mercado de Chicago ubican a ese grano en valores cercanos a los 232 dólares. “Si lo tomamos de referencia, en un escenario potencial podría haber una baja en los valores internacionales. El USDA dijo que se espera un record de producción que sobrepasa a un consumo que es record”, señaló respecto a las estimaciones de la campaña 2023/2024.

Los stocks finales de la campaña que está culminando aumentaría casi un 60% respecto de la campaña anterior, lo que daría paso a un escenario más cómodo para el consumo. Según el USDA, “se estima un precio promedio de 188 dólares para la campaña que viene, cuando para la actual campaña fue de 160 dólares”.

En el contexto regional, mientras Argentina registra una de las peores cosechas, Brasil estima que cosechará 130 millones de toneladas de maíz.

“¿Cuál es nuestra situación? No tenemos políticas adecuadas para ir creciendo en los años en que son buenos. ¿Puede haber algún cambio positivo a nivel local? Falta un siglo. Todas las decisiones que tenemos que tomar, hay que tomarlas con la realidad que tenemos hoy y pensar que si hay cambios positivos sea un escenario dentro de varios otros”, concluyó Lescano.

López: “¿Hasta cuándo seguirá la crisis sojera en Argentina?”

“Vivimos una crisis que lleva ya unos cuantos años. Hay un deterioro en materia de área y de producción bien marcado”, indicó en la apertura de su exposición el analista Gustavo López.

Recorriendo la evolución de los últimos 20 años de la producción de soja, López indicó que “estamos en la menor producción”, con prácticamente un tercio de lo registrado en la campaña 2014/2015. “Hablamos de 21 a 22 millones contra 60 millones”, analizó.

El especialista mencionó que el ciclo 2023/2024 parte con stocks altos de casi 8 millones de toneladas. Hubo una caída abrupta de los rendimientos en casi 1500 kilos y “estamos con un 50% de la zona levantada”, alertó. Para mantener a la industria aceitera durante el año ingresaron 9.5 millones de toneladas de soja importada, cifra que podría crecer más. En tanto, “la exportación será muy pobre. Es bastante probable que no llegue al millón de toneladas. Se apunta igualmente a una molienda máxima para abastecer a la industria local de entre 29 a 30 millones de toneladas”, estimó a continuación. La molienda local de oleaginosas tiene una capacidad ociosa del 56%, lo que llevará a niveles de harina de soja y aceite más bajos.

En cuanto al Programa de Incentivo a la Exportación, también conocido como Dólar Soja, López sostuvo: “Sacando los componentes de otros usos específicos de la semilla, comparado contra las compras totales a precio y aquellas que serían para fijar precio, hay casi 6 millones de toneladas que están pendientes del ciclo anterior. Volumen hay para vender pero no hay ningún incentivo a los productores para que se deshagan de la mercadería. No es atractivo”.

“Brasil pasará seguramente a ser el primer exportador mundial, dejando atrás el liderazgo histórico de argentina. A esto se suman los problemas de calidad de los granos, que hacen que se reduzca el volumen y la calidad final de la harina y el poroto”, señaló.

Según cifras del USDA, para la campaña 2023/2024 la producción de Brasil será de 163 millones de toneladas, la de Estados Unidos de 122,7 millones y la de Argentina de 48 millones de toneladas.

¿Qué se espera para el ciclo 2023/2024? López definió que será un escenario de oferta mundial récord, con un crecimiento de Brasil, Estados Unidos y una recomposición de Argentina. En el plano local, se esperan posibilidades de incrementar el área productiva si se revierten las condiciones climáticas, y precios de cosecha atractivos aunque costos de insumos, arrendamientos y transporte mayores. Por otro lado, las esperanzas de cambios en las políticas del sector, en el marco de un nuevo gobierno, son limitadas.

Erize: “El intervencionismo mata al mercado”

En su recorrido por el estado de los mercados, el analista Enrique Erize destacó que Rusia se instaló como el principal oferente de trigo, subiendo del quinto puesto al primero en apenas 4 campañas. En la demanda también se registraron modificaciones, consolidándose como principales compradores Indonesia, Filipinas y Bangladesh.

Erize destacó que Brasil ya no compone esa lista en tanto inició su política de autosuficiencia en la producción de trigo.

En cuanto a la “plaza maicera”, indicó que actualmente el mundo cuenta con 25% de reservas de maíz. “El mundo está muy bien. El que está mal hoy es Estados Unidos, que está debajo del 10% de reservas. Estados Unidos promete una recuperación”. Y Brasil se convirtió en una “pesadilla” al superar por primera vez a Estados Unidos como principal exportador mundial de maíz.

“El mundo está cómodo en soja, con 25% a 27% de reservas. No es una situación angustiante, pero Estados Unidos estuvo –y está- debajo del 5%”, motivo por el cual llegó a valer 650 dólares en 2022 y está arriba de los 500 dólares hoy, detalló Erize.

“Intervencionismo mata mercado”, arrojó Erize para referirse a la actualidad de Argentina. “Esto es lo que vivimos todo el año. Todo lo que está pasando no tiene nada que ver con la realidad de los mercados. El año pasado se autorizaron 8.2 millones de toneladas de declaraciones juradas de ventas al exterior de trigo antes de que se sembrara, porque había un precio FOB por el cual convenía hacerlo. Después vino el efecto encandilamiento y pasamos a la trampa mortal: un trigo de 350 dólares que se cayó porque el promedio de los últimos 17 años es de 175 dólares”, dijo. Ese escenario se repitió luego en el maíz.

Erize reconoció que el contexto no es sencillo y que la geopolítica resulta determinante. Lo que podría esperarse, según el analista, es una buena cosecha de Estados Unidos, otra buena campaña de Brasil y un regreso a la normalidad por parte de Argentina.

“¿Qué probabilidad hay de que Argentina vuelva a la normalidad con año Niño? Un 80%. El 2022/2023 es el peor ciclo de los últimos y, muy probablemente, el peor de los próximos”, finalizó. (CampoNoticias)

Desde CARBAP advierten complicaciones futuras en la siembra de soja y maíz ya que las lluvias agravaron el estado de los caminos rurales.

La elección la realizaron, por mayoría, los ministros de Agricultura de las Américas, durante la 23a Reunión Ordinaria de la Junta Interamericana de Agricultura (JIA), máximo órgano de gobierno del IICA. El encuentro tiene lugar en Brasilia y es organizado por el gobierno brasileño junto al organismo hemisférico.

En Argentina, el país de la carne, el primer Campeonato Mundial de Carnes – CMDC® cerró con éxito su primera edición, consagrando a los mejores Bifes Angostos y Bifes Anchos.

La Confederación Argentina de la Mediana Empresa (CAME) celebra la prórroga por un año del Decreto 514/2021, y sus normas complementarias y aclaratorias, que compatibilizan los planes y programas sociales con el trabajo rural registrado, un histórico reclamo de la entidad pyme.

Se realizará en Tandil durante el 8 y 9 de noviembre y la ciudad espera superar nuevamente el récord del salame con Denominación de Origen más largo del mundo.

La agencia de Naciones Unidas realizará una jornada sustentable el próximo 16 de octubre

Crecen también el consumo de pollo y huevos, que marcó un nuevo récord.

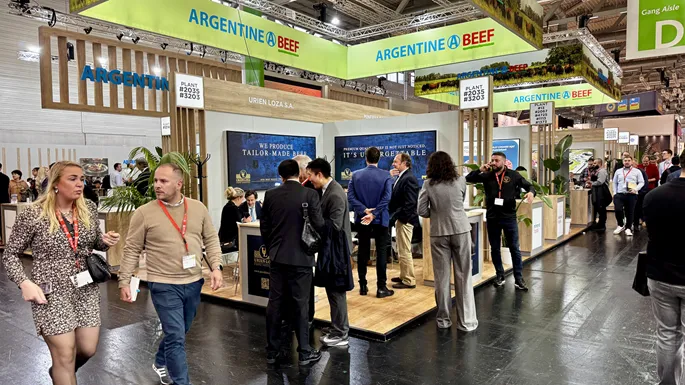

En el marco de la feria más importante de Europa, el Instituto de Promoción de la Carne Vacuna Argentina (IPCVA) presenta ante importadores el sistema por el cual nuestro país ya está listo para cumplir con la normativa sobre alimentos libres de deforestación de la Unión Europea.

La Confederación Argentina de la Mediana Empresa (CAME) celebra la prórroga por un año del Decreto 514/2021, y sus normas complementarias y aclaratorias, que compatibilizan los planes y programas sociales con el trabajo rural registrado, un histórico reclamo de la entidad pyme.

El RENATRE llevó a cabo el 16 de octubre una jornada de capacitación sobre Buenas Prácticas Agrícolas en el uso de fitosanitarios en la localidad de Perico, provincia de Jujuy.

En solo unos días, los ojos del mundo estarán puestos en Belém (Brasil), en el corazón de la región amazónica, donde se celebrará la COP30. Allí, el Grupo BID liderará la acción internacional en torno al desarrollo resiliente en América Latina y el Caribe.

Desde CARBAP advierten complicaciones futuras en la siembra de soja y maíz ya que las lluvias agravaron el estado de los caminos rurales.

La elección la realizaron, por mayoría, los ministros de Agricultura de las Américas, durante la 23a Reunión Ordinaria de la Junta Interamericana de Agricultura (JIA), máximo órgano de gobierno del IICA. El encuentro tiene lugar en Brasilia y es organizado por el gobierno brasileño junto al organismo hemisférico.